Nội dung

Chỉ báo Parabolic SAR và cách sử dụng hiệu quả nhất

Parabolic SAR là một chỉ báo phân tích kỹ thuật không còn xa lạ với đa số Trader. Tuy nhiên, không phải ai cũng hiểu hết về công cụ này. Bài viết cung cấp các kiến thức cơ bản và cách sử dụng chỉ báo SAR hiệu quả trong giao dịch.

Parabolic SAR (SAR) có tên đầy đủ là Parabolic Stop And Reverse (PSAR). Là một chỉ báo thể hiện xu hướng có chức năng chính là xác định thời điểm xu hướng kết thúc và thời điểm xu hướng đảo chiều. Chỉ báo SAR có hình cong giống như đường Parabol.

J.Welles Wilder Jr là người phát minh chỉ báo SAR. Ông đã đưa cái tên Parabolic SAR đến với công chúng lần đầu tiên vào năm 1978 trong cuốn sách “New Concepts in Technical Trading Systems”. J.Welles đồng thời cũng là người phát minh ra RSI, ATR và ADX. Tất cả đều là những chỉ báo phân tích kỹ thuật nổi bật và được nhiều nhà đầu tư tin tưởng sử dụng

Nhà đầu tư sử dụng chỉ báo PSAR để xác định xu hướng của thị trường, tính toán thời điểm vào lệnh và thoát lệnh có lợi. Dựa vào những chức năng sẵn có này, SAR được xem giống như là một hệ thống hoàn chỉnh. Không chỉ sử dụng độc lập, PSAR còn có thể kết hợp với các công cụ khác, giúp nhà đầu tư có được xác suất thắng cao hơn.

Đọc thêm: Fibonacci là gì? Ứng dụng Fibonacci vào thị trường Trading.

Trên đồ thị, chỉ báo SAR được hiển thị dưới hình dạng chuỗi các chấm bi tròn nhỏ. Các chấm tròn này nối đuôi nhau tạo thành đường cong có hình dáng như đường cong Parabol. Mỗi chấm tròn nhỏ tượng trưng cho một giá trị của chỉ báo tại phiên giao dịch đó. Khi những chấm nhỏ này ở dưới đường giá thì giá đang có xu hướng tăng. Ngược lại, giá có xu hướng giảm khi những chấm nhỏ xuất hiện ở dưới đường giá.

Dựa vào chỉ báo trên biểu đồ giá, nhà đầu tư có thể thấy được xu hướng của thị trường. Đồng thời, họ cũng biết được tiềm năng ở các mức dừng và đảo ngược của giá.

Công thức tính chỉ báo SAR được tính như sau:

PSAR(n) = PSAR(n-1) + AF x [EP – PSAR(n)]

Giải nghĩa các thuật ngữ trong công thức:

PSAR(n): tương đương với giá trị của chỉ báo ở phiên giao dịch hiện tại.

PSAR(n-1): tương đương với giá trị của chỉ báo ở phiên giao dịch gần nhất trước đó.

AF (Acceleration Factor): là hệ số gia tốc. PSAR có hệ số gia tốc mặc định là 0.02, AF thay đổi mỗi khi chỉ báo tăng hoặc giảm đều ở mức 0.02. Giá trị lớn nhất của hệ số gia tốc là 0.2. Trader có thể điều chỉnh hệ số gia tốc tùy vào chiến lược và thời gian đặt lệnh của mình. Lưu ý khi đặt AF càng cao thì chỉ báo PSAR sẽ càng nhạy cảm với giá, rất có thể sẽ xuất hiện những tín hiệu đảo chiều gây nhiễu. Đa phần nhà đầu tư thường lựa chọn giá trị lớn nhất của AF là 0.22. Giá trị này đảm bảo cho giao dịch ở mức an toàn mà vẫn có lợi nhuận.

EP (Extreme Price): là các điểm có giá cực trị. EP có giá cao nhất khi chỉ báo có xu hướng tăng hay giá thấp nhất của một chỉ báo có xu hướng giảm.

Ở phần đầu, chúng tôi đã đề cập đến các chức năng của chỉ báo Parabolic SAR. Trong phần này, chúng ta hãy cùng tìm hiểu chi tiết hơn về các chức năng này.

Xác định xu hướng của thị trường: xu hướng càng mạnh thì chỉ số PSAR càng nằm xa đường giá. Cụ thể:

Khi chỉ báo PSAR nằm dưới đường giá, điều đó có nghĩa là thị trường đang có xu hướng tăng.

Khi chỉ báo PSAR nằm dưới đường giá, đồng nghĩa với với việc thị trường đang có xu hướng giảm.

Xác định điểm đánh lệnh: tùy vào từng chiến lược giao dịch của trader mà cách đánh lệnh qua chỉ báo SAR cũng khác nhau. Nhưng về cơ bản thì cách đánh lệnh dựa vào SAR sẽ theo quy tắc sau:

Khi SAR di chuyển từ phía trên xuống dưới đường giá: vào lệnh Buy.

Khi SAR di chuyển từ phía dưới lên phía trên đường giá: vào lệnh Sell.

Xác định điểm thoát lệnh: chức năng này ngược lại với chức năng xác định điểm đánh lệnh. Thoát lệnh khi:

Đang đánh lệnh Buy, chỉ báo PSAR bắt đầu di chuyển lên phía trên đường giá (chấm tròn đang ở dưới bỗng nhảy lên trên đường giá).

Đang đánh lệnh Sell, chỉ báo PSAR bắt đầu di chuyển xuống phía dưới đường giá (chấm tròn đang ở trên bỗng nhảy xuống dưới đường giá).

Trong phần này, chúng ta sẽ tìm hiểu các nguyên tắc sử dụng chỉ báo PSAR để có được lợi nhuận khi đầu tư Bitcoin.

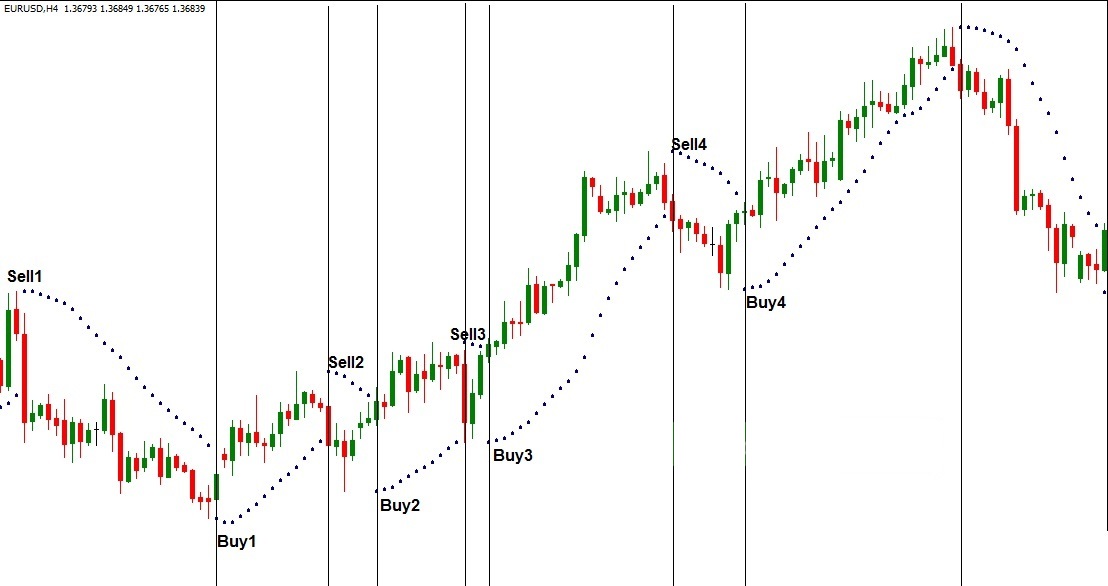

Đây là chiến lược được khuyên dành cho các nhà đầu tư mới tham gia bởi rủi ro thấp và dễ áp dụng. Hãy cùng quan sát hình ảnh bên dưới:

Qua hình ảnh, chúng ta có thể thấy được hiện chỉ có lệnh Sell 1 và các lệnh Buy là hiệu quả. Các lệnh Sell còn lại vẫn có lợi nhuận nhưng quá ít, thậm chí còn bị lỗ. Nguyên nhân dễ nhận thấy bởi lúc này thị trường đang có xu hướng tăng, do đó các tín hiệu vào lệnh Sell là báo hiệu của việc thị trường giảm. Lệnh Sell 1 vào đúng lúc thị trường đang trong xu hướng giảm, từ lệnh Buy 1 thị trường chuyển qua xu hướng tăng.

Tóm tắt cách giao dịch thuận xu hướng như sau:

Giao dịch đảo chiều xu hướng khó hơn nhiều so với giao dịch thuận xu hướng. Vì thế mà chiến lược này không dành cho những trader mới hoặc những trader ít kinh nghiệm. Bởi rất có thể nhà đầu tư sẽ gặp phải các tín hiệu đảo chiều nhiễu, rất dễ bị nhầm dẫn đến sai lầm không đáng có.

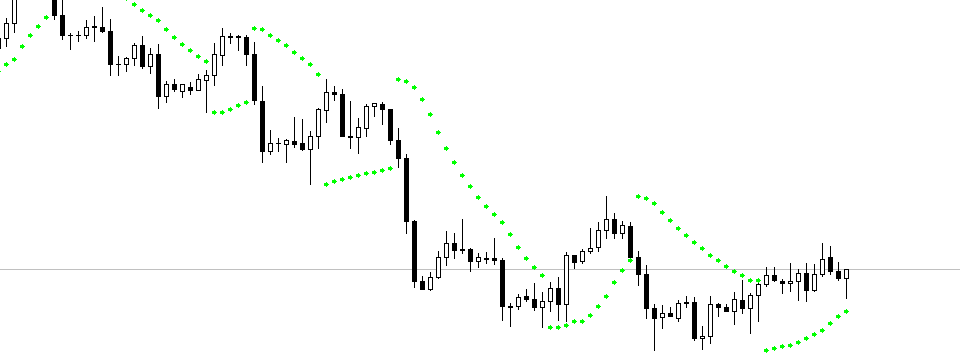

Có 1 quy tắc được áp dụng trong chiến lược này khi sử dụng chỉ báo Parabolic SAR đó là quy tắc 3 chấm (quy tắc 3 điểm). Quy tắc được quy định cụ thể như sau:

Thị trường đảo chiều giảm khi chỉ báo SAR cắt đường giá từ dưới lên và hình thành từ 3 điểm (3 chấm) trở lên trên biểu đồ giá.

Thị trường đảo chiều tăng khi chỉ báo PSAR cắt đường giá từ trên xuống, đồng thời hình thành ít nhất 3 điểm (3 chấm) trở lên trên biểu đồ giá.

Cách giao dịch đảo chiều cụ thể là:

Khi chỉ số SAR hình thành 3 điểm tăng dần nằm phía dưới đường giá: đánh lệnh Buy và đánh ngay khi điểm thứ ba kết thúc.

Khi chỉ số SAR hình thành 3 điểm giảm dần nằm phía trên đường giá: đành lệnh Sell và đánh ngay khi điểm thứ ba kết thúc

Cài đặt Stop Loss ở đỉnh xu hướng tăng và đáy xu hướng giảm.

Quan sát tín hiệu đảo chiều để kết thúc lệnh đánh

Với chiến thuật này, nếu chỉ thấy xuất hiện 1 chấm PSAR nằm phía trên đường giá thì cũng chưa thể kết luận là thị trường đang có xu hướng giảm. Và ngược lại, nếu chỉ có 1 chấm bi PSAR nằm phía dưới đường giá thì chưa chắc là thị trường đang có xu hướng tăng.

Bản thân chỉ báo Parabolic SAR là một chỉ báo xác định xu hướng. Do đó, để tăng độ chính xác thì các nhà đầu tư thường kết hợp SAR với các công cụ phân tích khác.

Vùng giá (hay kênh giá) được hiểu là các ngưỡng kháng cự/ hỗ trợ mạnh mẽ của giá. Thông thường thì giá sẽ xảy ra phản ứng mạnh hơn khi đi qua những vùng giá này. Khi kết hợp cùng với chỉ báo SAR, trader sẽ xác định được thời điểm giá đảo chiều để vào lệnh. Nhà đầu tư có thể sử dụng tín hiệu thoát lệnh của SAR để đóng lệnh hoặc khi đạt được lợi nhuận như mong muốn.

Trường hợp SAR báo tín hiệu đánh lệnh Buy, đồng thời giá đang xuất hiện ở vùng có tín hiệu mạnh thì lệnh Buy đó đang tốt. Ngược lại, nếu giá xuất hiện ở ngưỡng kháng cự thì có thể chỉ báo PSAR đang báo tín hiệu nhiễu.

Trường hợp chỉ báo Parabolic SAR đang báo tín hiệu đánh lệnh Sell, giá lúc này đang nằm trong vùng kháng cự mạng thì đó là lệnh Sell tốt. Nếu giá xuất hiện ở vùng hỗ trợ mạnh thì rất có thể PSAR đang báo tín hiệu nhiễu.

Trendline kết hợp cùng chỉ báo SAR phù hợp trong chiến lược giao dịch thuận xu hướng.

Khi thị trường có xu hướng tăng, PSAR báo lệnh Buy và lệnh Buy tốt hơn nếu giá nằm trong trendline tăng của xu hướng.

Khi trường có xu hướng giảm, PSAR báo lệnh Sell và lệnh Sell tốt hơn khi giá nằm trong đường giảm của xu hướng.

Đọc thêm: Hướng dẫn cách vẽ Trendline và sử dụng đường xu hướng trong giao dịch

Đây là một phương pháp không còn mới mẻ với đa số các nhà đầu tư lâu năm. Chỉ báo phân tích kỹ thuật SAR kết hợp cùng Price Action được sử dụng trong chiến lược đảo chiều xu hướng.

Với thị trường có xu hướng tăng kéo dài, các chấm tròn PSAR ở trên đường giá. Đồng thời, giá hình thành mô hình nến đảo chiều giảm càng chứng tỏ tín hiệu đảo chiều đang mạnh. Khả năng cao là tiếp theo đó thị trường sẽ đảo chiều giảm.

Với thị trường đang trong xu hướng giảm lâu, các chấm tròn SAR nằm dưới đường giá. Cũng tại đó, giá bắt đầu hình thành mô hình nến đảo chiều tăng thì khả năng cao là thị trường tiền mã hóa tăng sau đó.

Việc sử dụng chỉ báo Parabolic SAR vào giao dịch không quá phức tạp. Tuy nhiên để sử dụng chỉ báo SAR thật thành thạo thì cũng không phải là điều dễ dàng và có thể thực hiện ngay được. Bên cạnh việc học hỏi các kiến thức trong sách vở thì các trader cũng cần phải thực hành, luyện tập nhiều lần mới đúc kết được kinh nghiệm của riêng mình. Chúc các bạn thành công và đừng quên đón đọc những bài viết mới nhất, những thông tin phân tích chuyên sâu của chúng tôi.