Nội dung

Nến búa Hammer là gì? Cách giao dịch mô hình nến búa Hammer

Mô hình nến Hammer là một mô hình nến đảo chiều khá quan trọng, thường xuất hiện ở đáy một xu hướng giảm và báo hiệu sự đảo chiều tiềm năng trên thị trường.

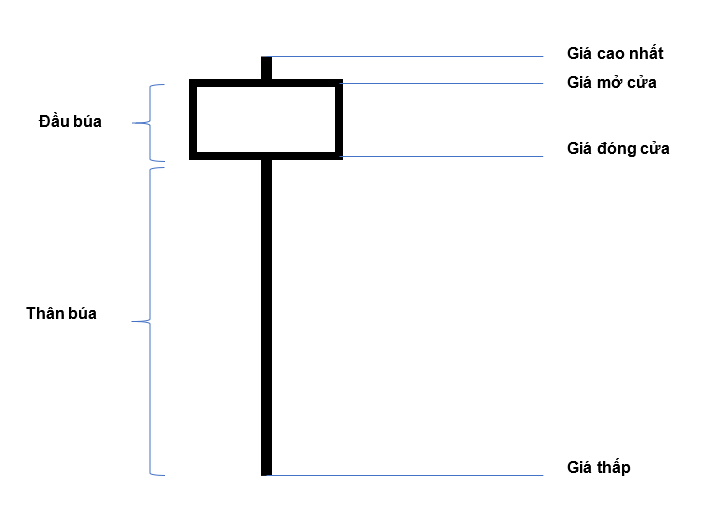

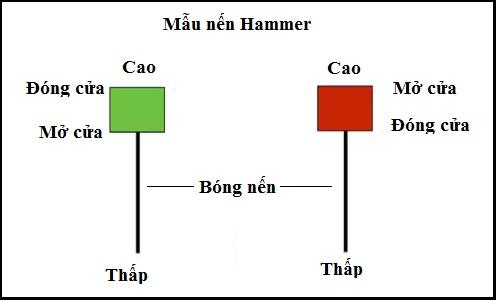

Nến búa Hammer là một trong những mô hình nến Nhật Bản cho thấy sự đảo chiều tăng giá mạnh sau khi thị trường cố gắng xác định đáy. Cấu trúc của mô hình nến búa rất đơn giản, chỉ gồm một cây nến có hình dạng giống như một chiếc “búa”. Thân nến rất nhỏ, bóng nến trên nhỏ hoặc không tồn tại và bóng nến dưới rất dài, kích thước ít nhất phải gấp 2 hoặc 3 lần thân nến.

Các thanh nến Hammer thường xuất hiện ở cuối xu hướng giảm, cho thấy rằng người bán dường như có quyền kiểm soát hoàn toàn thị trường, nên tiếp tục đẩy mức giá giảm xuống. Tuy nhiên, sự xuất hiện của nến Hammer không có nghĩa là người mua đã giành được quyền kiểm soát mà chỉ đơn giản là thị trường đang dần tăng trở lại, dự đoán xu hướng giảm sẽ yếu dần và giá sẽ sớm tăng trở lại.

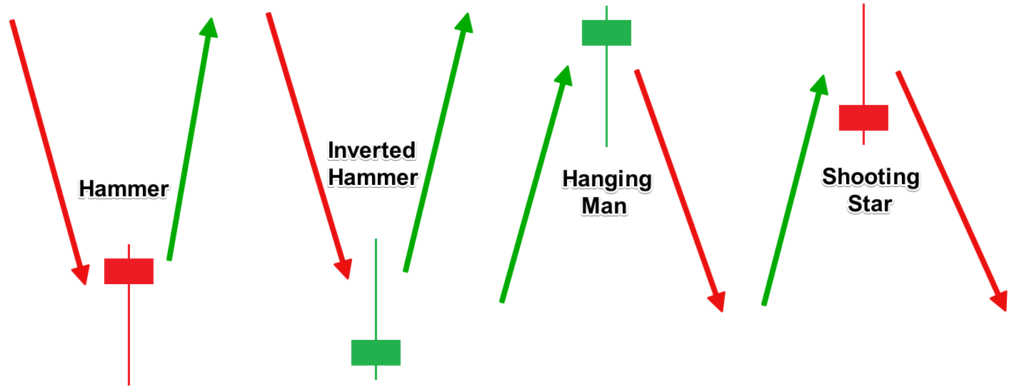

Nến Hammer có bốn biến thể bao gồm: Hammer, Inverted Hammer, Hanging Man và Shooting Star.

Nến búa Hammer thường xảy ra sau khi giá giảm. Chúng có thân hình nhỏ và bóng dưới dài.

Khi người bán tham gia thị trường trong thời gian giá giảm sẽ hình thành nến búa. Thời điểm thị trường đóng cửa, người mua hấp thụ áp lực bán và đẩy giá thị trường về gần giá mở cửa.

Nến Hammer có hiệu lực khi xuất hiện sau ít nhất 3 nến giảm giá. Có thể giá đóng cửa sẽ cao hơn hoặc thấp hơn giá mở cửa, mặc dù giá đóng cửa phải gần giá mở cửa để thân nến Hammer thực sự duy trì ở mức thấp.

Bóng dưới phải có chiều cao gấp ít nhất hai lần chiều cao của thân nến. Chân nến cho thấy tiềm năng giá đảo chiều theo xu hướng tăng. Giá phải bắt đầu tăng sau nến Hammer.

Để giúp xác nhận tín hiệu có lực cầu mạnh đang gia nhập vào, vị thế mua sẽ được khởi động hoặc vị thế dừng bán cũng sẽ được triển khai khi tín hiệu đó được xác nhận. Đối với các vị thế mua mới, ngưỡng Stop Loss có thể được đặt ngay dưới vùng bóng nến của mô hình nến Hammer.

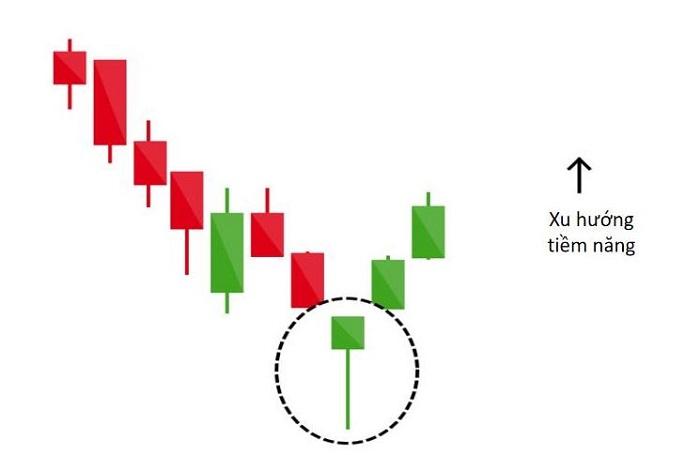

Trong hình vẽ dưới đây, nến búa là cây nến màu xanh và cây nến xác nhận ở sau cũng là nến tăng. Đây chính là dấu hiệu của sự đảo chiều mạnh mẽ và xác suất mô hình nến Hammer xuất hiện là rất cao.

Đối với trường hợp này thì các nhà giao dịch nên đóng tất cả lệnh bán và mở lệnh mua để kiếm lợi nhuận.

Ở dưới hình vẽ, nến búa là cây nến giảm màu đỏ. Cây nến ở sau nến Hammer cũng là nến giảm nên xu hướng đảo chiều ít khả năng xảy ra hơn. Vì vậy, mô hình nến có thể sẽ không xảy ra đúng.

Qua đó có thể thấy, cây nến xuất hiện ở sau nến Hammer có tác dụng rất quan trọng. Vì thế, nếu muốn giao dịch thành công thì các nhà giao dịch nên quan sát kỹ lưỡng và xác nhận cây nến sau trước khi đưa ra quyết định vào lệnh.

Về cơ bản, mô hình nến Hammer có các đặc điểm rất giống với mô hình nến Hanging Man nhưng ở phiên bản đảo ngược. Do đó, để phân biệt rõ ràng mô hình nến Hammer với các mô hình nến khác, nhà giao dịch cần lưu ý những đặc điểm nhận dạng quan trọng sau:

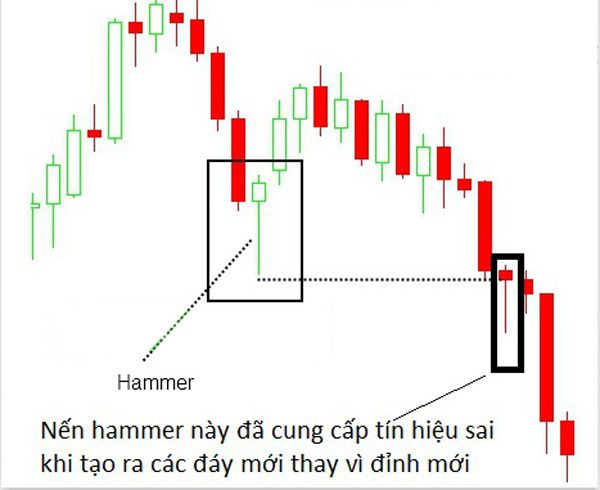

Thường thì nến búa Hammer nằm ở cuối của xu hướng giảm. Mặc dù vậy, không phải lúc nào xuất hiện nến Hammer thì thị trường đều sẽ tăng giá. Thực tế vẫn có những nến Hammer fake, nghĩa là xuất hiện ở xu hướng giảm mạnh nhưng sau đó thì giá vẫn tiếp tục giảm chứ chưa thể quay đầu.

Như hình trên, chúng ta dễ dàng nhận thấy rằng trong xu hướng giảm giá sẽ xuất hiện nến Hammer, nếu bạn vội mua khi vừa nhìn thấy nến búa này xuất hiện thì bạn đã quá vội vàng, vì có thể sau đó giá vẫn đang tiếp tục giảm.

Do đó, khi bạn nhìn thấy các thanh nến Hammer, bạn cũng phải xem xét một tín hiệu từ thị trường, chẳng hạn như tin tức có tác động trực tiếp đến giá hoặc xu hướng tăng của nến sau, trước khi bạn có thể bắt đầu vào lệnh.

Theo kinh nghiệm của nhiều nhà giao dịch lâu năm, họ khuyên bạn nên đặt lệnh khi giá quay trở lại 50% chiều dài của nến Hammer và Stop Loss (cắt lỗ) khoảng 2-3 pips dưới điểm cuối cùng của bóng nến. Tuy nhiên, chỉ áp dụng cho nến Hammer có râu dài gấp 2-3 lần thân nến, cách này không còn hiệu quả nếu râu dài hơn thân nến 6-7 lần.

Ví dụ: Nếu mà chọn Stop Loss dưới điểm cuối cùng của râu và giá tiếp tục giảm sâu khi bạn thấy một cây nến Hammer có râu siêu dài, thì khả năng cao là bạn bị lỗ.

Ví dụ dưới đây của cây nến Hammer trong tỷ giá đồng EUR/USD. Các trader có thể thấy sau khi xuất hiện cây nến này thì giá đã tăng rất nhiều. Nếu phân tích và dự đoán đúng thì chắc chắn bạn sẽ thu về lợi nhuận rất cao.

Để xác định điểm vào lệnh phù hợp, các nhà giao dịch cần ghi nhớ khung thời gian lý tưởng nhất đối với mô hình nến Hammer là khung D1 (1 ngày), sau đó là khung thời gian H4 (4 giờ).

Coinvn sẽ chỉ bạn 3 cách xác định điểm entry với mô hình nến Hammer:

Nói tóm lại, Coinvn có lời khuyên với các trader chưa có nhiều kinh nghiệm và còn ít vốn thì cách vào lệnh thứ 2 là hợp lý nhất.

Giao dịch với nến Hammer sẽ không mang lại lợi nhuận cao và vững chắc nếu các nhà giao dịch không sử dụng thêm một số công cụ chỉ báo kỹ thuật khác. Cùng xem hai cách giao dịch kết hợp với các chỉ báo kỹ thuật khác mà Coinvn hướng dẫn dưới đây.

Nến Hammer xuất hiện ở khu vực hỗ trợ thì xác suất giá sẽ đảo chiều đi lên là rất cao. Vì bản chất của mức hỗ trợ cũng là công cụ báo hiệu giá sẽ đảo chiều đáng tin cậy.

Sau khi các trader xác định xu hướng thị trường chung đang giảm, bạn đợi mô hình nến Hammer xuất hiện tại vùng giá hỗ trợ thì có thể mở lệnh “BUY” ngay khi nến búa kết thúc, cùng với việc đặt Stop Loss (cắt lỗ) ở phía dưới đuôi nến một vài pips.

Ngoài ra, khi cây nến ở sau nến Hammer (nến xác nhận) đã hình thành thì các trader cũng có thể vào lệnh “BUY” để chắc chắn giá sẽ đi đúng dự định. Khi bạn kết hợp với khu vực hỗ trợ, tín hiệu giao dịch sẽ trở nên rất đáng tin cậy hơn. Các trader không cần lo lắng giá đi sai kỳ vọng, hãy đặt lệnh để thu lợi nhuận tốt hơn.

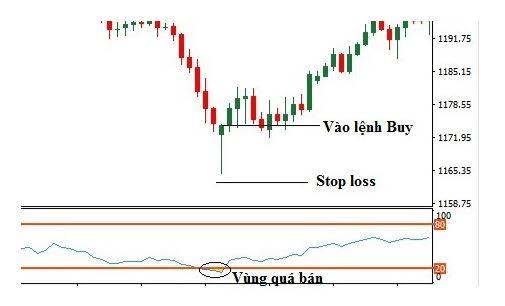

Đây là công cụ phân tích kỹ thuật cho tín hiệu đảo chiều uy tín và được hầu hết các trader có kinh nghiệm ưa chuộng. Thường thì các trader sử dụng đường 20-80 khi xác định quá mua, quá bán bằng RSI.

Như trên hình, khi đường RSI tiến vào vùng quá bán cắt ngưỡng 20 trở xuống, đồng thời mô hình nến Hammer được hoàn thành là lúc các trader có thể vào lệnh “BUY” tại mức giá kết phiên của nến búa. Tiếp theo đó cũng cắt lỗ ngay dưới phần đuôi của nến Hammer.

Ngoài hai chỉ báo kể trên mà Coinvn hướng dẫn, các trader cũng có thể kết hợp mô hình nến Hammer với nhiều công cụ chỉ báo hiệu quả khác như đường MA, Fibonacci…

Không phải lúc nào mô hình nến Hammer xuất hiện cũng là tín hiệu cho các nhà giao dịch mua vào. Vì thế, để tránh xa các rủi ro, các trader cần nhớ một số lưu ý khi giao dịch với nến Hammer.

Hy vọng bài viết mà Coinvn cung cấp đã phần nào giúp các trader có cái nhìn tổng quan và chính xác hơn về mô hình nến Hammer. Đầu tư thì luôn có rủi ro, vì vậy các trader cần nhớ là dù giao dịch mô hình nến nào cũng cần phải xây dựng chiến lược đầu tư chắc chắn, phân tích kĩ lưỡng để không vội chạy theo lợi nhuận trước mắt khi chưa hiểu rõ vấn đề.

Bạn có thể quan tâm: Tìm hiểu các loại nến trong Crypto