Nội dung

Inverted Hammer (Búa Ngược) là gì? Cách giao dịch hiệu quả với mô hình này

Nến Inverted Hammer là một mô hình thường gặp trong giao dịch tài sản mã hóa. Nó sẽ hiệu quả hơn nếu được kết hợp với các chỉ báo phân tích kỹ thuật khác.

Inverted Hammer hay còn gọi là nến Búa Ngược là một cảnh báo thường xuất hiện tại đáy của xu hướng giảm. Vào lúc này thì giá của một tài sản bất kỳ có khả năng đảo chiều từ giảm sang tăng. Inverted Hammer là một mẫu nến dưới dạng thân ngắn, bóng dài hướng lên trên và nó được các nhà đầu tư sử dụng để nhận biết khả năng thay đổi hướng đi của giá.

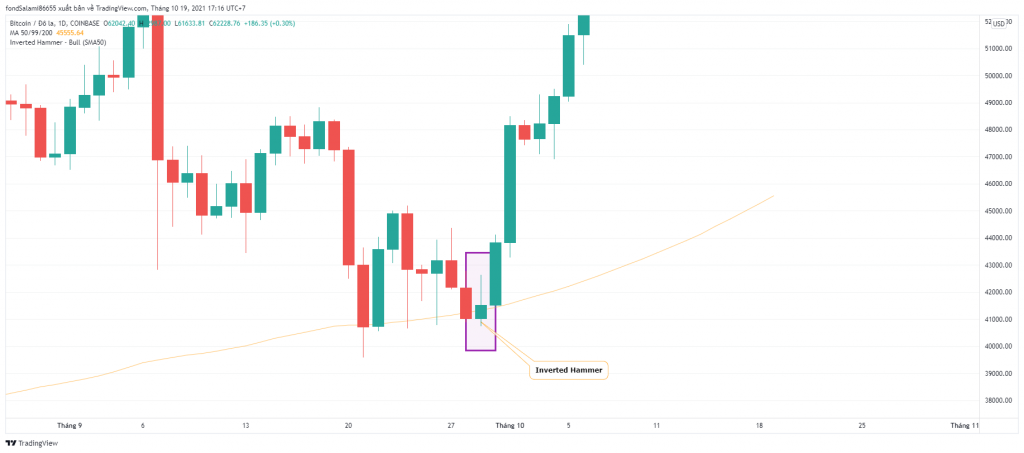

Ví dụ: Sau một loạt các cây nến đỏ thân dài, một đồng tiền mã hóa bất kỳ giảm về vùng hỗ trợ và tạo ra một cây nến Inverted Hammer, theo sau là một nến Doji, cả hai đều mang tín hiệu đảo chiều.

Mô hình nến Inverted Hammer thường có hình dạng như sau: Thân nến nhỏ với bóng nến trên dài, bóng dưới ngắn. Nó được xem là dấu hiệu cảnh báo một đồng tiền mã hóa nào đó đã trải qua một đợt giảm giá khá dài và sẽ có thể tăng trong thời gian sắp tới.

Mô hình nến Inverted Hammer xuất hiện khi giá mở cửa bằng hoặc gần mức giá đáy trong ngày. Đây được xem là cảnh báo tăng giá. Tuy nhiên, nếu ngày kế tiếp giá mở cửa nằm trên thân nến của Inverted Hammer thì có nghĩa là những người bán khống tại mức giá mở cửa hoặc giá đóng cửa của Inverted Hammer đang thua lỗ.

Cây nến Inverted Hammer có đặc điểm như sau:

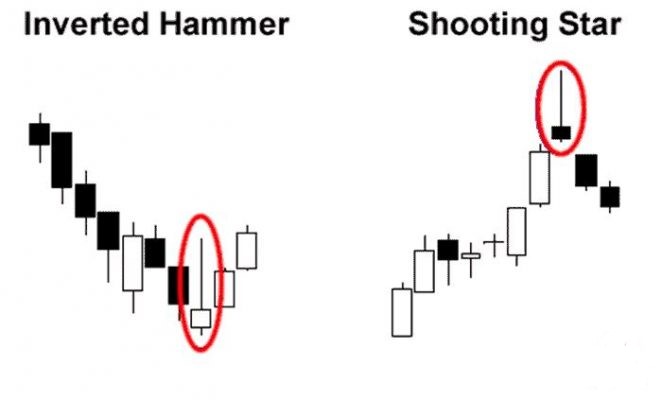

Mô hình nến Inverted Hammer có điểm tương đồng với Shooting Star chính là đều xuất hiện khi giá mở cửa, đóng cửa và đáy trong phiên giao dịch bằng nhau. Shooting Star là một mẫu nến đảo chiều xuất hiện ở đỉnh của xu hướng tăng, còn Inverted Hammer thì lại xuất hiện dưới đáy của xu hướng giảm.

Mô hình Inverted Hammer thường đúng nhất khi giá dao động quanh những vùng hỗ trợ mạnh. Khi giá một đồng tiền nào đó đang trong xu hướng giảm và có khả năng tụt về vùng hỗ trợ, mô hình nến Inverted Hammer được xác nhận.

Nến Inverted Hammer thường xuất hiện ở cuối mô hình giảm giá nhưng đôi khi vẫn có sai lệch. Để tăng thêm hiệu quả, nhà đầu tư có thể theo dõi vùng giá trị của nến Inverted Hammer trên các khung thời gian từ 1H đến 4H để xác định xu hướng. Hãy lưu ý rằng luôn luôn phải đặt lệnh chốt lời và dừng lỗ. Ngoài ra, nhà đầu tư cần:

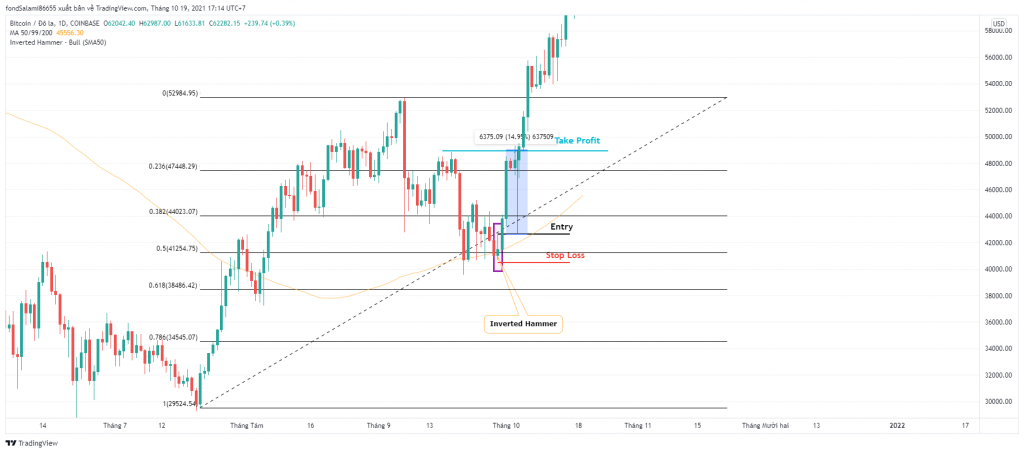

Nhà đầu tư có thể kết hợp nến Búa Ngược với Fibonacci, cách kết hợp giữa hai công cụ này như sau:

Bước 1: Xác định mô hình nến Búa Ngược trong một xu hướng giảm.

Bước 2: Vẽ ngưỡng Fibonacci thoái lui từ sóng tăng lớn trước đó.

Bước 3: Đặt lệnh chờ mua khoảng 1/2 cây nến Inverted Hammer.

Bước 4: Điểm dừng lỗ được đặt bên dưới đáy của mô hình Inverted Hammer để tránh bị quét Stop Loss.

Bước 5: Điểm chốt lời sẽ được đặt tại ngưỡng kháng cự gần nhất.

Có một số ưu điểm và nhược điểm khi xác định được mô hình Búa Ngược như sau:

Lệnh Entry tốt: Đây là một điểm để vào lệnh, nó là dấu hiệu tài sản sẽ tăng giá. Nếu mô hình này là chính xác thì xu hướng tăng trưởng sẽ bắt đầu.

Dễ nhận dạng: Nến Inverted Hammer khá dễ nhận dạng hơn các mô hình nến khác.

Không xác định được thời gian tăng giá: Khi mô hình này xuất hiện giá của một tài sản bất kỳ sẽ đảo chiều, nhưng thời gian không dài hạn. Nếu phe mua không duy trì được thì giá của một đồng tiền mã hóa sẽ giảm.

Cung cấp cái nhìn hạn chế về hành vi thị trường: Inverted Hammer không phải một mô hình duy nhất xác định xu hướng và chưa chắc đã đưa ra một kết quả chính xác.

Mô hình nến Inverted Hammer là một mô hình Price Action quan trọng. Mô hình này được sử dụng phổ biến bởi sự dễ dàng nhận biết cũng như cách ứng dụng khá đơn giản. Coinvn hy vọng bài viết này sẽ cung cấp những kiến thức giúp nhà đầu tư bỏ túi thêm một phương pháp giao dịch hiệu quả.

Có thể bạn quan tâm: Mô hình nến Hanging Man (Người Treo Cổ) là gì?