Nội dung

Những điểm nổi bật của DeFi so với tài chính truyền thống dưới góc nhìn của các ứng dụng cụ thể

Trong bài viết này, chúng ta sẽ cùng nhau tìm hiểu các đặc điểm nổi bật của DeFi so với thị trường tài chính truyền thống thông qua các ứng dụng cụ thể.

Tổng giá trị bị khóa (TVL) trong tài chính phi tập trung (DeFi) đã tăng lên hàng trăm tỷ USD trong vài năm qua. Nhưng tại sao DeFi lại có được sức hút so với tài chính tập trung (CeFi) và nó đang cố gắng giải quyết những vấn đề gì?

Chúng ta hãy xem xét điều này qua lăng kính của 5 ứng dụng chính của DeFi.

Stablecoin là cầu nối giữa CeFi với DeFi. Stablecoin là tiền mã hóa được gắn với tài sản trong thế giới thực. Ví dụ: Trong trường hợp của Tether (USDT) và USD Coin (USDC), giá của chúng được chốt với USD. DAI là một stablecoin khác, được hỗ trợ bởi sự kết hợp của nhiều loại tiền mã hóa khác nhau, bao gồm ETH, wBTC, USDC và các tài sản tiền mã hóa khác.

Một mục đích của việc sử dụng stablecoin là tạo điều kiện thuận tiện và đáng tin cậy để giao dịch tiền kỹ thuật số so với giá trị của tiền tệ fiat mà không phải trải qua sự phức tạp của sàn giao dịch tập trung.

Giả sử bạn mua 1 token MATIC với giá 1 USD và sau đó giá token MATIC tăng lên 10 USD và bạn muốn bán một phần MATIC để thu về lợi nhuận. Nếu không có stablecoin, bạn sẽ phải sử dụng một sàn giao dịch tập trung để đổi chúng sang USD, thanh toán phí trong quá trình thực, có thể phải chịu một khoản thuế đối với lợi nhuận. Sau đó, bạn đợi thêm vài ngày trước khi nhận được tiền trong tài khoản ngân hàng của mình cho đến khi cuối cùng bạn có thể giữ và rút tiền fiat của mình.

Quá trình phức tạp này sẽ diễn ra tương tự như khi bạn có nhu cầu nạp tiền vào sàn CEX để mua lại token. Và đây là nơi mà stablecoin trở nên hữu ích. Thay vì đi theo con đường TradFi chậm và tốn kém được mô tả ở trên, bạn có thể bán MATIC của mình thành USDC. Các token của bạn ngay lập tức có sẵn 24/7 và có thể truy cập thông qua ví bạn chọn.

Việc giữ các stablecoin sẽ cho phép bạn tận dụng ưu thế và có thể dễ dàng giao dịch vào bất cứ thời điểm nào. Stablecoin cho phép bạn giao dịch qua lại giữa token của mình và phiên bản tiền mã hóa của USD một cách an toàn nhất và gần như ngay lập tức, mà không cần ủy quyền quản lý khóa cá nhân của bạn cho bên thứ ba. Thay vì dựa vào một trung gian tập trung để thực hiện các giao dịch của bạn, mã hợp đồng thông minh bất biến thực hiện các giao dịch của bạn một cách an toàn nhất có thể.

Ở nhiều quốc gia, các ngân hàng giới hạn số tiền bạn có thể mua, bán hoặc chuyển, trừ khi bạn được kiểm tra trước thông qua một số quy trình như Know Your Customer (KYC)/chống rửa tiền (AML). Mặt khác, giá trị giao dịch bằng tiền mã hóa là vô hạn, chi phí thấp và chống kiểm duyệt.

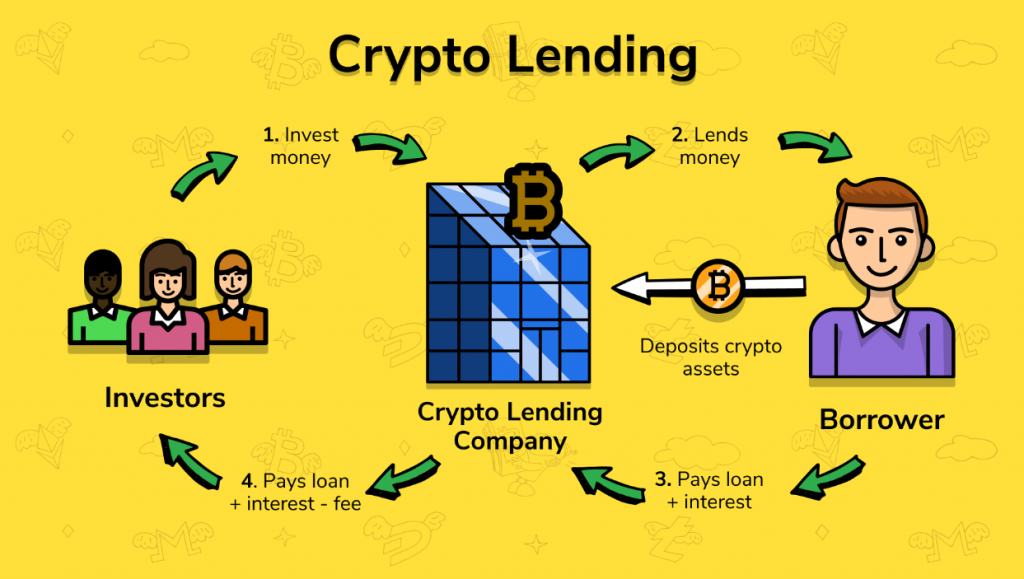

Cho vay và đi vay đóng một vai trò quan trọng trong việc kích thích thị trường tài chính truyền thống (TradFi). Tuy nhiên, phí ngân hàng tương đối cao và lãi suất trong TradFi lại thấp.

Việc vay tiền trong ngân hàng truyền thống thường do người đi vay bắt đầu và đảm bảo bằng một khoản tiền ký quỹ ban đầu, giả sử là 30% tài sản thế chấp trên tổng số tiền được cho vay.

Trong thế giới DeFi, các giao thức như Aave và Compound tuyên bố đã giải quyết được vấn đề về sự tin cậy này thông qua các hợp đồng thông minh tự động.

Quy tắc được thiết kế để ngăn người vay chạy trốn khoản vay của họ, chẳng hạn như người cho vay không bao giờ có nguy cơ mất quyền giám sát tiền của họ.

Ví dụ: A muốn kiếm lãi bằng cách cho vay MATIC và B muốn vay một số MATIC.

Sử dụng giao thức Aave, Alice gửi MATIC vào một hợp đồng thông minh và nhận được “aToken” mà sau đó cô ấy có thể đổi lại khoản tiền gửi MATIC ban đầu và một khoản lãi. Hợp đồng thông minh được tự động hóa và không có người trung gian nào tham gia vào việc thực thi các quy tắc trong giao dịch này.

Để có thể vay, trước tiên B phải thế chấp quá mức vị trí của mình. Nếu B muốn vay MATIC trị giá 1.000 USD, anh ta cần khóa 1.200 USD của một số tài sản kỹ thuật số vào một hợp đồng thông minh làm tài sản thế chấp. Sự đảm bảo trong hợp đồng thông minh được mã hóa theo cách mà nếu B không thể trang trải khoản vay của mình, hợp đồng sẽ luôn trả lại cho A khoản tiền gửi ban đầu của cô ấy cộng với lãi suất.

Các giao thức cho vay hàng đầu của TVL là:

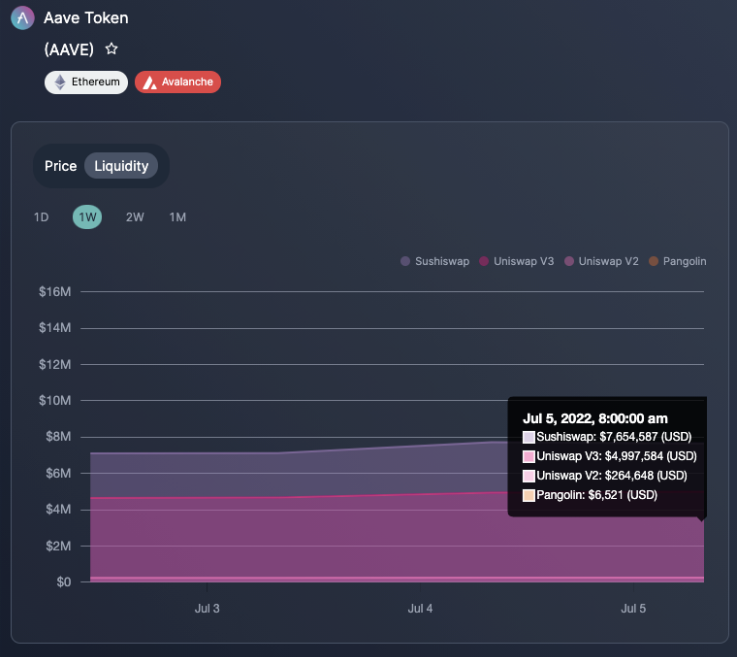

Aave là một giao thức cho vay đi vay nơi người dùng có thể gửi và vay khoảng 30 tài sản tiền mã hóa khác nhau. Người dùng gửi USDC vào Aave kiếm được tỷ lệ phổ biến (khoảng 3%) bằng USDC và 0,59% bằng token AAVE.

Các sàn giao dịch phi tập trung là một ứng dụng khác của DeFi đã được phát triển khá phổ biến gần đây. Không giống như các sàn giao dịch truyền thống hoặc tập trung, nơi quyền quản lý tiền và hình thành thị trường được giao cho người giám sát trung gian, các giao dịch trên DEX là không giám sát, riêng tư, đặc biệt là được thực thi thông qua AMM và các hợp đồng thông minh.

Hầu hết các sàn giao dịch phi tập trung phổ biến dựa vào việc các nhà đầu tư gom tiền của họ vào một Pool thanh khoản (LP) để các nhà giao dịch có thể giao dịch trong Pool đó. Các khoản phí được tính cho các nhà giao dịch để hoán đổi giữa các cặp token sẽ được thưởng cho các nhà cung cấp thanh khoản tương ứng với phần của họ trong Pool thanh khoản.

Một số lợi ích của việc sử dụng DEX so với CEX được thống kê như sau:

Danh sách mã thông báo: CEX kiểm tra các token rất kỹ lưỡng trước khi niêm yết để đảm bảo chúng tuân thủ các quy định. Mặt khác, DEX không được phép và liệt kê hàng nghìn token.

Quyền riêng tư: Ngược lại với CEX, không bắt buộc phải có quy trình KYC/AML liên quan đến việc thu thập thông tin cá nhân của người dùng. Điều này thu hút nhiều người muốn các giao dịch tài chính của họ được ẩn danh và riêng tư.

Quyền tự quản: Các sàn giao dịch tập trung kiểm soát tiền của người dùng. Ngược lại, các nhà giao dịch trên các sàn giao dịch phi tập trung có toàn quyền quản lý tiền mã hóa và khóa riêng của họ.

Bảo hiểm đã trở thành một trong những trụ cột tài chính hàng đầu để đảm bảo tài sản tài chính trong thế giới truyền thống và bảo hiểm DeFi on-chain nhằm hoàn thành mục tiêu tương tự. Theo một số ước tính, các vụ hack DeFi đã gây thiệt hại gần 10 tỷ đô la Mỹ vào năm 2021.

Mặc dù hàng tỷ TVL bị khóa trong các giao thức Layer 1 mang đến một số cơ hội đầy hứa hẹn cho sự phát triển của bảo hiểm DeFi, nhưng chỉ có 2% tổng số tài sản DeFi được bảo hiểm. Hiện tại, bảo hiểm DeFi có thể được tóm tắt thành hai loại lớn:

Thứ nhất, DeFi & hack sàn giao dịch, de-pegging stablecoin, lỗi hợp đồng thông minh và bảo hiểm tài sản.

Thứ hai, giao thức bảo hiểm DeFi không qua trung gian được kích hoạt thông qua nguồn cấp dữ liệu oracle.

Các nhà cung cấp thanh khoản đóng vai trò là đại lý chính. Họ cung cấp vốn trong các nhóm cho một phần phí bảo hiểm. Trong một số giao thức, cộng đồng quan tâm đến việc xác minh xác nhận quyền sở hữu thông qua mô hình quản trị và bỏ phiếu của DAO. Trong các giao thức khác, xác minh tự động các xác nhận quyền sở hữu được bắt đầu thông qua nguồn cấp dữ liệu oracle.

Bảo hiểm DeFi vẫn còn một chặng đường dài phía trước và nhiều thách thức phải vượt qua. Tuy nhiên, lợi thế của nó so với TradFi một lần nữa là bản chất không cần cho phép của blockchain, tính thanh khoản có sẵn ngay lập tức và phí bảo hiểm rẻ hơn có thể được phát hành thông qua tự động hóa và giảm các bên trung gian.

Các giao thức bảo hiểm DeFi xếp hạng hàng đầu của TVL là:

Các sản phẩm phái sinh chính của TradFi là quyền chọn, hợp đồng tương lai, khoản vay thế chấp và thị trường dự đoán. Các công cụ này thu được giá trị từ các tài sản cơ bản như cổ phiếu, trái phiếu, lãi suất, hàng hóa hoặc tiền tệ. Chúng chủ yếu được sử dụng cho mục đích đầu cơ và bảo hiểm rủi ro.

Các sản phẩm phái sinh hàng đầu đang thiết lập chính mình trong DeFi là:

dYdX là một giao thức DeFi giao dịch hợp đồng tương lai vĩnh viễn và cung cấp giao dịch ký quỹ. Vì vậy, hãy kiểm tra CeFi vs DeFi qua lăng kính giao dịch ký quỹ. Nhưng trước tiên, chúng ta cần trả lời câu hỏi: Giao dịch ký quỹ là gì?

Giả sử bạn muốn mua giao dịch Ethereum với giá 1.000 đô la Mỹ và bạn chỉ có 200 đô la Mỹ. Bạn vay 1.000 đô la Mỹ từ sàn giao dịch CeFi và gửi 200 đô la Mỹ làm tài sản thế chấp cộng với phí vay 3% mỗi năm.

Nếu ETH tăng từ 1.000 USD lên 1.500 USD và bạn bán ETH của mình, bạn có thể trả lại 800 đô la Mỹ còn lại cho khoản vay của mình.

Bạn vừa kiếm được 700 đô la Mỹ bằng cách tận dụng 200 đô la Mỹ. Đó là lợi nhuận hơn 300% cho mức tăng 50% trong giá tài sản cơ bản. Đó là tác dụng mạnh mẽ của đòn bẩy trong giao dịch ký quỹ.

Mặt khác, nếu giá Ethereum bắt đầu giảm, bạn sẽ buộc phải thanh lý ngay khi Ethereum chạm mức 800 USD để trang trải khoản vay 1.000 USD của mình và bạn sẽ mất tài sản thế chấp ban đầu.

Trong CeFi, sàn giao dịch là đối tác của mọi giao dịch ký quỹ. Nó hoạt động như một trung gian trong việc kết hợp những người cho vay đã đặt vốn vào ví “tài trợ” của họ với những người đi vay đã bắt đầu giao dịch ký quỹ.

Trong DeFi, bạn không cần người trung gian để giao dịch các sản phẩm phái sinh vì việc thanh toán tự động xảy ra trên blockchain thông qua các hợp đồng thông minh.

Không giống như TradFi, các giao thức phái sinh DeFi có thể được tạo và sử dụng bởi bất kỳ ai, thúc đẩy rất nhiều đổi mới.

Các giao thức dẫn xuất DeFi xếp hạng hàng đầu theo TVL là:

Như vậy, đội ngũ Coinvn vừa làm rõ các các đặc điểm nổi bật của DeFi so với thị trường tài chính truyền thống thông qua các ứng dụng của nó. Hy vọng qua bài viết trên, bạn đọc có thể hiểu thêm về không gian trong DeFi, cách vận hành và từng ứng dụng cụ thể của nó. Bạn đọc có thể sử dụng những kiến thức trong bài viết này làm cơ sở để nghiên cứu về DeFi sâu hơn nữa.